ECOBONUS 110%

Superbonus del 110%, ecco come puoi beneficiarne

Una grande opportunità quella del Superbonus del 110%, grazie alla quale oggi hai la possibilità di estendere questa detrazione anche ad altri interventi di ristrutturazione.

L’emergenza da coronavirus ha fermato, per mesi, l’intera economia del Bel Paese. Un momento davvero difficile che sembra essere finalmente passato, sicuramente in buona parte.

Ed è proprio ora che i contagi sono diminuiti in modo netto, in seguito alla perdita di virulenza dell’epidemia, che occorre riprendere in mano le redini del presente, per non perdere nessuna opportunità, soprattutto quelle che possono aiutarti a costruire un futuro migliore.

Questo è il momento giusto per ripartire. È indubbio, c’è molto da fare per ritornare alla normalità, ma una cosa è certa: le misure del Decreto Rilancio (Decreto-Legge 19 maggio 2020, n. 34), pensate per sostenere e favorire la ripresa del Paese, in seguito all’emergenza sanitaria da Covid-19, sono un buon punto di partenza.

Tra i provvedimenti varati, il Decreto Rilancio ha previsto l’innalzamento delle detrazioni dell’Ecobonus al 110% a partire dal primo luglio 2020, una grande occasione di rilancio per il settore immobiliare nel dopo emergenza Covid-19, ma soprattutto un’occasione unica per dare nuova vita alla tua casa.

Una misura fortemente desiderata dal nostro Gruppo che, insieme alla Community Home Together, è stato promotore in aprile di una “Lettera aperta” al Governo, il cui intento era proprio quello di chiedere misure che rendessero ancora più efficaci i sistemi di incentivi Ecobonus e Sisma Bonus, aumentando, in tal modo, anche la percentuale di cessione del credito d’imposta.

Una misura che oggi ci permette di avvicinarci ancora di più alla sostenibilità abitativa, e di migliorare concretamente la qualità della vita delle persone attraverso il vivere sostenibile.

Grazie al Superbonus del 110% sarà ancora più facile coinvolgere, attraverso il grande progetto di filiera che è Home Together, cittadini, imprese, istituzioni e professionisti.

Ma come funziona il Superbonus del 110%? Per quali interventi puoi richiederlo? E quali sono i requisiti per fare domanda?

Superbonus del 110%: gli interventi per cui puoi richiederlo

Con il Superbonus del 110% hai diritto a un’agevolazione fiscale del 110%, se vengono eseguiti interventi che aumentano il livello di efficienza energetica di un edificio esistente o che riducono il rischio sismico dello stesso. Il Superbonus spetta, a determinate condizioni, per tutte quelle spese sostenute per interventi fatti su:

- parti comuni di edifici;

- unità immobiliari funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno, situate all’interno di edifici plurifamiliari;

- singole unità immobiliari.

Due sono i pilastri del Superbonus: l’Ecobonus e il Sismabonus. La detrazione del 110%, ai sensi dell’art. 119 del Decreto Rilancio, è riconosciuta per tutte quelle spese sostenute dal 1° luglio 2020 al 31 dicembre 2021, considerate fondamentali per effettuare questi interventi ed è da ripartire in 5 quote annuali di pari importo.

A prescindere dalla data di inizio degli interventi cui le spese si riferiscono, per applicare l’aliquota corretta, devi fare riferimento soprattutto alla data dell’effettivo pagamento (criterio di cassa), nel caso in cui tu faccia domanda come persona fisica, esercente arte e professioni o ente non commerciale, e alla data di ultimazione della prestazione (criterio di competenza), nel caso in cui tu faccia domanda in qualità di impresa individuale, società o ente commerciale.

Considera che questa agevolazione, come tutte le detrazioni d’imposta, non può essere utilizzata in diminuzione dell’imposta lorda dei periodi d’imposta successivi né essere richiesta a rimborso.

Vediamo quali sono gli interventi principali, detti anche “trainanti”, che ti consentono di accedere all’aliquota al 110%.

Interventi di isolamento termico degli involucri edilizi

Il testo della legge fa riferimento a tutti quelli che sono gli interventi di isolamento termico delle superfici opache verticali, orizzontali (coperture, pavimenti) e inclinate delimitanti il volume riscaldato, verso l’esterno, che interessano l’involucro dell’edificio, con un’incidenza superiore al 25 per cento della superficie disperdente lorda dell’edificio medesimo, anche unifamiliare, o dell’unità immobiliare, situata all’interno di edifici plurifamiliari, indipendente dal punto di vista funzionale e che dispone di uno o più accessi autonomi dall’esterno.

I materiali utilizzati per questo intervento devono rispettare i criteri ambientali minimi previsti dal decreto del Ministro dell’ambiente e della tutela del territorio e del mare (Dm Ambiente 11 ottobre 2017).

La spesa massima prevista dal Superbonus 110%, per questa tipologia di interventi, è di:

- 50 mila euro: per gli edifici unifamiliari o per le unità immobiliari indipendenti dal punto di vista funzionale e situate all’interno di edifici plurifamiliari;

- 40 mila euro: da moltiplicarsi per il numero delle unità immobiliari presenti nell’edificio, se questo è composto da due fino a un massimo di otto unità immobiliari;

- 30 mila euro: da moltiplicarsi per il numero delle unità immobiliari presenti nell’edificio, se questo è composto da più di otto unità immobiliari.

Sostituzione degli impianti di climatizzazione invernale sulle parti comuni

Gli interventi interessano le parti comuni degli edifici e riguardano la di sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, e/o il rinfrescamento (nel caso in cui si installino pompe di calore reversibili) e/o per la fornitura di acqua calda sanitaria. Questi nuovi impianti devono essere dotati di:

- generatori a pompe di calore ad alta efficienza, anche con sonde geotermiche;

- generatori di calore a condensazione classe A;

- apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione. Questi apparecchi devono essere stati assemblati in fabbrica e concepiti espressamente per funzionare in abbinamento tra loro;

- collettori solari;

- sistemi di microcogenerazione, che portino a un risparmio di energia primaria pari almeno al 20%.

La detrazione del 110% è concessa per una spesa massima di:

20 mila euro: da moltiplicarsi per il numero delle unità immobiliari presenti nell’edificio, che deve essere composto da massimo otto unità immobiliari;

- 15 mila euro: da moltiplicarsi per il numero delle unità immobiliari presenti nell’edificio, che deve essere composto da più di otto unità immobiliari.

La detrazione spetta anche per le spese relative allo smaltimento e alla bonifica dell’impianto sostituito e per la sostituzione della canna fumaria collettiva esistente con sistemi fumari multipli e collettivi nuovi, compatibili con apparecchi a condensazione e con marcatura CE.

Sostituzione degli impianti di climatizzazione invernale sugli edifici unifamiliari o sulle unità immobiliari di edifici plurifamiliari

Si fa sempre riferimento agli interventi di sostituzione degli impianti di climatizzazione invernale esistenti o con impianti per il riscaldamento, e/o il raffrescamento e/o la fornitura di acqua calda sanitaria, ma, in questo caso, gli interventi interessano gli edifici unifamiliari o le unità immobiliari situate all'interno di edifici plurifamiliari, indipendenti dal punto di vista funzionale e con uno o più accessi autonomi dall’esterno.

La detrazione del 110% è concessa per una spesa massima di 30 mila euro per singola unità immobiliare.

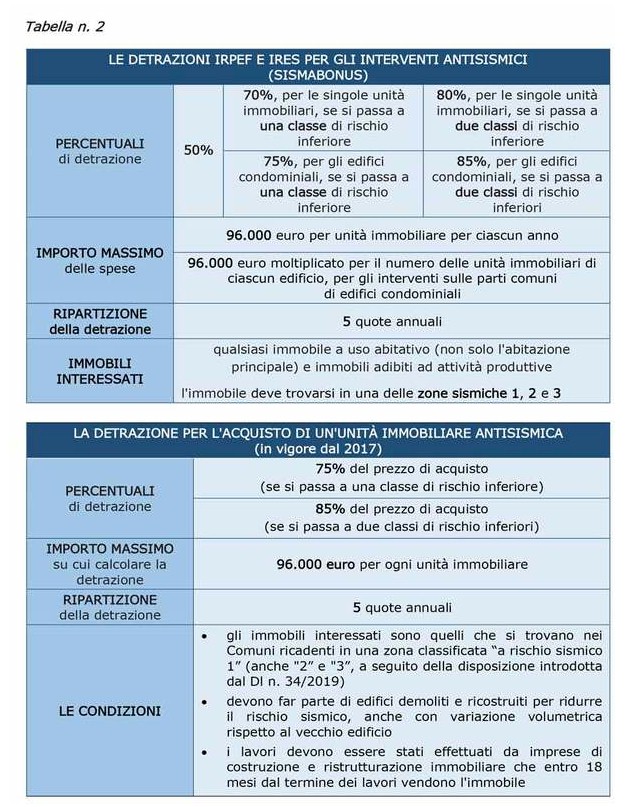

Interventi antisismici

La detrazione per gli interventi sismici (Sismabonus), prevista dall’art. 16 del decreto legge n. 63/2013, è stata elevata al 110%, sempre per il periodo che va dal 1° luglio 2020 al 31 dicembre 2021. Si tratta di interventi antisismici sugli edifici, come l’adeguamento e/o il miglioramento sismico. Ecco quali sono i limiti di spesa previsti per usufruire della etrazione:

Photo Credit: tabella estratta dalla Guida dell’Agenzia delle Entrate aggiornata a luglio 2020

Puoi usufruire della detrazione del 110% anche per la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici, ma se eseguita congiuntamente a uno degli interventi di cui sopra, non andando oltre i limiti di spesa previsti per questi interventi.

Nel caso in cui tu voglia cedere, a un’impresa di assicurazione, il credito corrispondente alla detrazione spettante, e contestualmente stipulare una polizza che copre il rischio di eventi calamitosi, vedrai elevarsi al 90% la detrazione spettante per i premi assicurativi versati.

Superbonus 110%: anche altri interventi possono beneficiarne

Puoi usufruire del Superbonus 110% anche per le spese che hai sostenuto per altri interventi, se questi vengono eseguiti congiuntamente con uno degli interventi trainanti (interventi principali di isolamento termico, di sostituzione degli impianti di climatizzazione invernale o di riduzione del rischio sismico).

Questi interventi aggiuntivi, chiamati anche trainati, sono:

- interventi di efficientamento energetico: devono essere eseguiti congiuntamente ad almeno uno degli interventi di isolamento termico delle superfici opache o di sostituzione degli impianti di climatizzazione invernale esistenti. Previsti dall’art. 14 del decreto legge n.63/2013, a fini del Superbonus, questi interventi, sia i trainanti e sia gli eventuali trainati, devono sempre garantire il miglioramento di almeno due classi energetiche o, nel caso in cui non fosse possibile, il conseguimento della classe energetica più alta, oltre a rispettare tutte le condizioni richieste. Il miglioramento energetico è dimostrato dall’attestato di prestazione energetica (A.P.E.), ante e post intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata. Questi interventi possono comunque avere accesso al Superbonus anche senza che vengano effettuati gli interventi trainanti, nel caso in cui questi ultimi non possano essere realizzati, poiché l’immobile è sottoposto alla tutela disciplinata dal Codice dei beni culturali e del paesaggio o vincolato da regolamenti edilizi, urbanistici e ambientali;

- impianti solari fotovoltaici: installazione di impianti fotovoltaici connessi alla rete elettrica sugli edifici e di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati, contestuale o successiva all’istallazione degli impianti medesimi. L’applicazione della maggiore aliquota non è solo subordinata all’esecuzione congiunta di uno degli interventi trainanti ( isolamento termico delle superfici opache o sostituzione degli impianti di climatizzazione nonché antisismici), ma anche alla cessione, in favore del GSE, dell’energia non auto-consumata in sito o non condivisa per l’autoconsumo. La detrazione può essere applicata su una spesa massima di 48 mila euro, e comunque nel limite di spesa di 2.400 euro per ogni kW di potenza nominale dell’impianto solare fotovoltaico, per singola unità immobiliare. Il limite di spesa per questo genere di interventi si riduce a 1.600 euro per ogni euro per ogni kW di potenza, nell’ipotesi in cui contestualmente sia in atto un intervento di ristrutturazione edilizia, di nuova costruzione o di ristrutturazione urbanistica. In caso di installazione, da parte delle comunità energetiche rinnovabili costituite in forma di enti non commerciali o di condomìni, di impianti fino a 200 kW, il Superbonus si applica a una spesa corrispondente alla potenza massima di 20 kW. Per la quota di spesa riferita a una potenza eccedente i 20 kW spetta la detrazione ordinaria prevista dal Tuir11, nel limite massimo di spesa complessiva di 96.000 euro, per quanto riguarda l’intero impianto. Questa detrazione non è cumulabile con altri incentivi pubblici o altre forme di agevolazione previste dalla normativa europea;

- infrastrutture per la ricarica dei veicoli elettrici: la detrazione per l’installazione delle infrastrutture per la ricarica dei veicoli elettrici negli edifici, applicata su una spesa massima di 3 mila euro (art. 16-ter del decreto legge n. 63/2013) è elevata al 110%, se eseguita congiuntamente a un intervento di isolamento termico delle superfici opache o di sostituzione degli impianti di climatizzazione invernale.

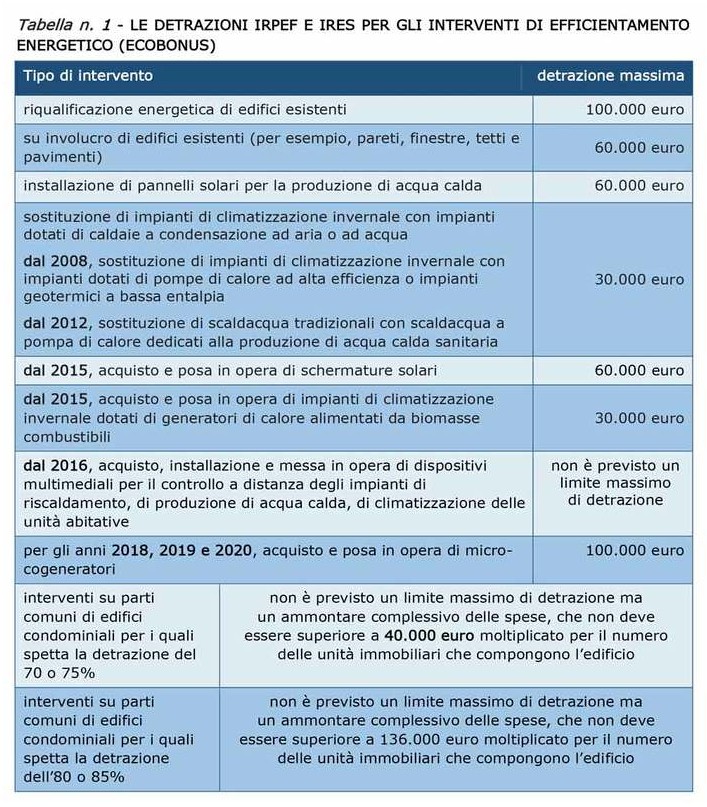

Quali sono le detrazioni senza Superbonus

Considera che, nel caso in cui questi interventi vengano eseguiti in maniera disgiunta rispetto agli interventi trainanti, per essi restano comunque applicabili le agevolazioni già previste dalla legislazione vigente in materia di riqualificazione energetica. E quindi, per quanto riguarda:

gli interventi di riqualificazione energetica rientranti nell’ecobonus (e non effettuati quindi insieme a quelli che danno diritto al Superbonus), la detrazione prevista va, in base alla tipologia di interventi effettuati (come da tabella), dal 50% all’85% delle spese sostenute, da ripartire in 10 quote annuali;

Photo Credit: tabella estratta dalla Guida dell’Agenzia delle Entrate aggiornata a luglio 2020

- l’installazione di impianti solari fotovoltaici (diversi da quelli che danno diritto al Superbonus) rientrano tra gli interventi finalizzati al risparmio energetico (art. 16-bis, comma 1, lettera h, del Tuir), e l’installazione contestuale o successiva dei sistemi di accumulo funzionalmente collegati agli impianti solari fotovoltaici stessi, la detrazione è attualmente è al 50% delle spese sostenute, da ripartire in 10 quote annuali;

- l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici (diverse da quelle che danno diritto al Superbonus) rientrano tra gli interventi ammessi alla detrazione (art. 16-ter del decreto legge n. 63/2013), che è pari al 50% delle spese sostenute, da ripartire in 10 quote annuali di pari importo.

Superbonus del 110%: a chi spetta

A chi spetta il Superbonus del 110%? Puoi fare domanda se hai effettuato gli interventi che rientrano nella detrazione, e rientri in una di queste categorie:

- condomìni (costituiti anche da condomini che hanno seconde case);

- persone fisiche, che siano al di fuori dell’esercizio di attività di impresa, arti e professioni;

• Istituti autonomi case popolari (IACP) comunque denominati; enti aventi le stesse finalità sociali dei predetti Istituti e istituiti nella forma di società che rispondono ai requisiti della legislazione europea in materia di “in house providing”. La detrazione spetta soprattutto per gli interventi realizzati su immobili di loro proprietà o gestiti per conto dei Comuni, e adibiti a edilizia residenziale pubblica. Per questa categoria il Superbonus spetta anche per le spese sostenute dal 1° gennaio 2022 al 30 giugno 2022;

- cooperative di abitazione a proprietà indivisa. Gli interventi per cui spetta la detrazione sono quelli realizzati su immobili posseduti dalle cooperative e assegnati in godimento ai propri soci;

- associazioni e società dilettantistiche iscritte nel registro (decreto legislativo n.242/1999). Possono fare domanda esclusivamente per i lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi;

- organizzazioni lucrative di utilità sociale, le organizzazioni di volontariato e le associazione di promozione sociale.

Considera che la detrazione ti spetta se possiedi o detieni l’immobile oggetto dell’intervento in base a un titolo idoneo al momento di avvio dei lavori o al momento del sostenimento delle spese. Puoi essere quindi:

- il proprietario;

- il nudo proprietario;

- il titolare di altro diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- il detentore dell’immobile in base a un contratto di locazione, anche finanziaria, o di comodato, regolarmente registrato, e devi essere in possesso del consenso all’esecuzione dei lavori da parte del proprietario o dei familiari di cui che possiede o detiene l’immobile.

Se sei titolare di reddito d’impresa o professionale puoi accedere e quindi beneficiare della detrazione solo se partecipi alle spese per gli interventi trainanti effettuati dal condominio sulle parti comuni.

Superbonus del 110%: quali soni i requisiti

Ecco i requisiti richiesti per poter usufruire della detrazione con aliquota al 110%:

- realizzazione di almeno uno degli interventi previsti per il Sismabonus o l’Ecobonus al 110%, a cui possono essere aggiunti congiuntamente gli altri interventi;

- raggiungimento di due classi energetiche dell’edificio (inteso ai sensi del D. Lgs 192/2005) o se non fosse possibile, il conseguimento della classe energetica più alta attestata attraverso attestato di prestazione energetica sull’edificio, (ex ante ex post);

- asseverazione tecnica su:

- Congruità spesa;

- Rispetto criteri ambientali minimi sui sistemi di isolamento;

- Requisiti prestazionali involucro - impianto energetici sottesi all’aumento di classe energetica.

- visto di conformità fiscale rilasciato ex art 35 o art 32 decreto 241/97 al contribuente avente diritto a sostenere la spesa;

• gli interventi devono essere effettuati tra il 1°luglio 2020 e il 31 dicembre 2021.

Per quanto riguarda la detrazione, puoi decidere se:

- avere uno sconto in fattura da parte del fornitore, che potrà recuperarlo sotto forma di credito di imposta cedibile ad altri soggetti, comprese banche e intermediari finanziari;

- trasformarla in un credito di imposta: i crediti d'imposta, che non sono oggetto di ulteriore cessione, sono utilizzati in compensazione attraverso il modello F24. Il credito d'imposta è fruito con la stessa ripartizione in quote annuali con la quale sarebbe stata utilizzata la detrazione (cinque quote annuali di pari importo). La quota di credito d'imposta non utilizzata nell'anno non può essere fruita negli anni successivi, e non può essere richiesta a rimborso;

- cedere il relativo credito fiscale maturato con i lavori (quella cifra che ti verrebbe restituita nell'arco di cinque anni) a banche, assicurazioni o ad un altro intermediario finanziario, oppure alla stessa impresa che ha realizzato i lavori, che, a sua volta, sarà libera di cederlo a una banca o ad altri intermediari finanziari. Per chi decide di fare degli interventi antisismici c'è la possibilità di acquistare una polizza anticalamità con detrazione al 90% per quanto riguarda i premi assicurativi versati.

Ecco gli interventi per cui puoi optare per la cessione o per lo sconto:

- recupero del patrimonio edilizio previsto dal Tuir: interventi di manutenzione straordinaria, di restauro e risanamento conservativo e di ristrutturazione edilizia effettuati sulle singole unità immobiliari o precedenti interventi e interventi di manutenzione ordinaria effettuati sulle parti comuni degli edifici;

- riqualificazione energetica rientranti nell’ecobonus: rientrano tra questi, a esempio, gli interventi di sostituzione degli impianti di riscaldamento o delle finestre comprensive di infissi, gli interventi sulle strutture o sull’involucro degli edifici, nonché quelli finalizzati congiuntamente anche alla riduzione del rischio sismico;

- adozione di misure antisismiche rientranti nel sismabonus. L’opzione può essere esercitata anche con riferimento alla detrazione spettante per l’acquisto delle “case antisismiche”

- recupero o restauro della facciata degli edifici esistenti: inclusi gli interventi di sola pulitura o tinteggiatura esterna, per i quali spetta il bonus facciate introdotto dalla legge di bilancio 2020;

- installazione di impianti fotovoltaici: sono compresi anche quelli che danno diritto al Superbonus;

- installazione di colonnine per la ricarica dei veicoli elettrici: sono compresi anche quelle che danno diritto al Superbonus.

Fonte Gabetti e Unioniocondomini.org

Tutte le news